Rückblick

Eine ausgewogene Anlagestrategie hat zum Ziel, verschiedene Einflussfaktoren auszubalancieren und die Rendite zu stabilisieren. Ein Investor in Anleihen stellt Unternehmen Fremdkapital zur Verfügung und wird dafür in der Regel mit einem fixen Zinssatz entschädigt. Ein Investor in Aktien ist Miteigentümer und partizipiert somit am Gewinn bzw. Verlust eines Unternehmens. Wächst die Wirtschaft, steigen tendenziell die Unternehmensgewinne und Aktien werfen eine höhere Rendite ab als festverzinsliche Anleihen. In unsicheren Zeiten suchen Investoren hingegen die sicheren Erträge der Anleihen. Üblicherweise gewinnen somit Anleihen an Wert, wenn Aktien negativen Entwicklungen ausgesetzt sind.

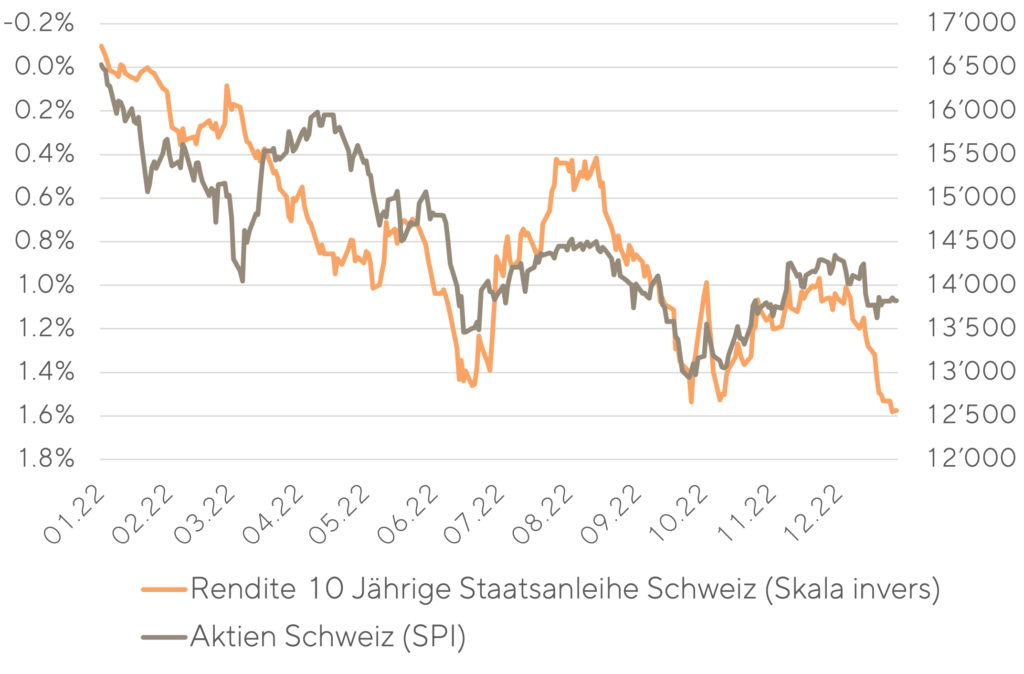

Nicht so in diesem Jahr. Ausgewogen investierte Investoren hatten eines der schlechtesten Jahre zu verzeichnen. Ein wichtiger Grund dafür lag darin, dass die Einschätzung des Marktes innerhalb kürzester Zeit, von anhaltend tiefer Inflation hin zu Angst vor nachhaltig zu hoher Inflation gewechselt hat. In diesem Kontext haben die Tiefst-Zinsen der vergangenen Jahre ihre Berechtigung verloren, was zu einer starken Korrektur festverzinslicher Anleihen geführt hat. Als Folge der höheren Zinsen haben auch Aktien korrigiert, weil deren Bewertung bzw. Gewinnrendite, in direkter Konkurrenz zu den Zinsen der Anleihen stehen.

Entwicklung Aktienkurse vs. Renditen Anleihen

Ein mehr als vierzigjähriger Trend sinkender Zinsen hat mit negativen Nominalrenditen im letzten Jahr seinen Höhepunkt erreicht und eine dramatische Kehrtwende erlebt. Entsprechend stark haben bisherige Profiteure dieses Trends an Wert eingebüsst, insbesondere Anleihen mit langer Laufzeit und teuer bewertete, defensive Qualitäts- sowie Wachstumsaktien.

Ausblick

Nachdem die US-Notenbank die Zinsschraube mit historischer Geschwindigkeit und Ausmass angezogen hat und Notenbanken weltweit dem Beispiel gefolgt sind, stellt sich nun die Frage wie gut dieses Zinsniveau von Konsumenten, Unternehmen und Staaten absorbiert werden kann. Einerseits strapazieren die höheren Zinsen und die gestiegenen Preise vieler Güter das Budget. Andererseits erweist sich der Arbeitsmarkt weiterhin als sehr robust, die Lohnverhandlungen als aussichtsreich und die Nachfrage stagniert auf hohem Niveau. Da nun auch China die Covid Massnahmen lockert, ist die Gesamtheit der Nachfrage-Effekte derzeit schwer abzuschätzen.

Sollte sich die Wirtschaft abschwächen, kann eine Zinsstabilisierung stattfinden, was sich stützend auf die Bewertung der Aktien auswirken würde. Weniger positiv dürfte dann allerdings die Gewinnentwicklung der Unternehmen ausfallen. Die verschiedenen Wechselwirkungen von Wachstum, Inflation, Zinsen und Bewertungen führen zu einer ausserordentlich anspruchsvollen Situation. Im Unterschied zur letztjährigen Ausgangslage leisten die Zinsen der Anleihen wieder einen Beitrag zur positiven Portfolioentwicklung. Die Bewertung des Aktienmarktes widerspiegelt das höhere Zinsniveau sowie zumindest teilweise, die von der Mehrheit der Ökonomen erwartete Wirtschaftsabkühlung im nächsten Jahr.

Fazit

Es empfiehlt sich für verschiedene Szenarien vorbereitet zu sein und eine langfristige Perspektive einzunehmen. Die derzeitigen Zinsen bieten eine stabile Ertragsquelle, weshalb wir die Anleihenquote erhöht und unsere Laufzeiten etwas verlängert haben. Aufgrund des starken Zinsanstiegs und den daraus folgenden Veränderungen und Risiken für Markt und Wirtschaft, erachten wir eine neutrale Aktienquote derzeit als angemessen. Die mittlerweile weniger anspruchsvollen Bewertungen stimmen uns als langfristigen Investor positiv. Wir erwarten, dass die Unsicherheiten andauern und die Marktentwicklung herausfordernd bleibt. Wir erachten dies jedoch als gute Gelegenheit neue Investitionen zu identifizieren, welche aufgrund des derzeitigen Umfelds einen Bewertungsabschlag aufweisen. In dieser Situation messen wir der Robustheit unserer Portfolios weiterhin höchste Priorität zu.

Zürich, Ende Dezember 2022.